中国信息通信研究院日前发布的《互联网发展趋势报告(2017~2018年)》白皮书显示,互联网已成为全球经济增长的主要驱动力。联合国《2017年信息经济报告》数据显示,2016年全球信息和通信技术产品与服务的生产总值占全球GDP的比例已达到6.5%。中国互联网产业发展迅猛,据《中国信息化百人会2017年报告》和《2017中国信息经济发展白皮书》的数据统计,2016年以互联网为主要组成部分和拉动力量的中国数字经济总量达到22.6万亿元,总规模超过日本和英国之和,仅次于美国位列全球第二。

从整体上看,乘势移动互联网浪潮,中国互联网产业发展迅猛,但较领先国家仍有差距,欲要真正成长为全球互联网创新发展的领导力量仍然任重道远。

中美互联网产业发展态势各异

截至2017年8月,全球上市公司市值前十位的企业中,互联网科技企业占到7家,分别是苹果(市值7964亿美元)、谷歌母公司Alphabet(市值6751亿美元)、微软(市值5392亿美元)、亚马逊(4754亿美元)、Facebook(市值4388亿美元)、腾讯(市值3254亿美元)和阿里巴巴(市值2975亿美元)。从近年来上市公司市值变化来看,能源、零售、汽车等传统行业上市公司市值排名滑落较为明显,互联网科技公司则保持稳定上升趋势。

美国由于传统市场较成熟,消费者有相对固定的消费习惯,因此互联网带来的社会进步以全方位、渐进式为主,在良好的基础上,各企业不断拓展前沿技术应用领域,抢占全球产业发展先机。谷歌在人工智能、机器人、物联网、AR/VR、空间技术等重点趋势性领域引领全球布局,亚马逊云技术实力长期冠居全球并持续推出创新服务,脸谱在VR、通信无人机等方面的探索位于全球领先水平。随着中国互联网的快速发展,美国互联网产业界借鉴诞生于中国的系列互联网创新产品与模式的现象开始出现,号称“美国摩拜”的初创公司Limebike模仿中国共享单车首创的无固定停车点模式,在加利福尼亚州、北卡罗来纳州和佛罗里达州推出无固定停车点和扫码骑车的共享单车服务;Facebook旗下的移动通信应用WhatsApp,批量复制了微信的一系列微创新功能与应用。

中国互联网产业正逐步转向技术创新驱动的发展模式。在全球市值排名前十的互联网公司中,阿里、腾讯、百度、京东等四家中国公司位列其中。随着中国互联网用户规模增长的持续降速,人口红利逐步消退,中国互联网产业正逐步转向挖掘技术红利,在机器学习、虚拟个人助理、智能机器人、商业无人机、自动驾驶汽车、算法分发等智能技术领域不断突破,人工智能企业数量居世界第二位、仅次于美国。中国互联网产业在少部分技术领域开始呈现赶超态势。百度阿波罗开放计划广泛集聚全球产业资源,倾力打造的自动驾驶技术开放生态系统已处于世界领先地位,其智能语音交互平台的技术实力也已处于全球领先水平。

海外市场成为中国互联网产业主要拓展方向。中国互联网领军企业大力推进全球化进程,阿里巴巴极力推动菜鸟网络全球化与蚂蚁金服业务全球化,以支付为入口撬动海外商户和用户;腾讯聚焦游戏和社交,在印、韩、日、俄、以色列等国广泛布局;百度地图目前已经覆盖全球103个国家和地区;不同于Uber的全球落地政策,滴滴在全球范围内投资了七家主要的本土化共享出行企业,在规避政策风险的同时积极进行海外扩张。

面对农村市场巨大的发展空间,阿里巴巴、京东等互联网电商巨头,通过农村淘宝、京东服务帮等形式,带动农村电商的快速发展。

中美成为全球独角兽企业聚集地

截至2017年9月25日,全球独角兽企业达到267家,分布于22个国家,总估值达到9208亿美元。中美两国是独角兽企业主要诞生地,独角兽企业数量之和在全球占比超过80%。

美国拥有的互联网独角兽企业数量最多,达到124家,占全球总数的46.4%,广泛布于22个行业领域。其中,互联网软件领域独角兽企业数量最多,达到31家,约占其独角兽企业总数的四分之一。从分布领域看,美国独角兽企业在电子商务、娱乐、硬件、安全等领域分布较为均衡,安全、数据分析、金融科技、纳米技术等领域独角兽企业更为美国独有,技术创新型企业较多,体现了美国互联网技术创新驱动的主要特征。

中国独角兽企业数量仅次于美国,为90家,占全球总数的33.7%,分布于17个行业领域。其中,电子商务领域独角兽企业数量最多,达到17家,约占国内独角兽企业总数的18.9%,而软件领域独角兽企业数量较少,仅有5家。中国拥有全球最大的互联网用户规模优势,以用户市场需求为导向,注重产品和模式创新,技术创新型企业相对较少,因此在软件开发、数据分析、安全等技术门槛较高的领域,中国还没有出现一家独角兽企业。

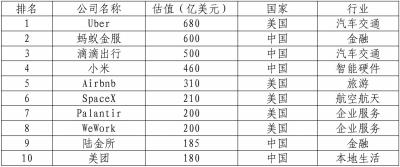

在排名前10名独角兽企业中,美国和中国企业各占一半。美国5家独角兽企业分别是排名第一的Uber、第五的Airbnb、第六的SpaceX、第七的Palantir、第八的WeWork。中国5家独角兽企业分别是排名第二的蚂蚁金服、第三的滴滴出行、第四的小米、第九的陆金所、第十的美团。中美两国垄断了TOP10榜单,并且呈势均力敌之势。美国的5家独角兽企业主要集中在汽车交通、旅游、航空航天、企业服务等领域,中国的5家独角兽企业主要集中在汽车交通、金融、智能硬件、本地生活等领域。

全球TOP10独角兽

中国互联网市场生存竞争激烈

中国互联网市场整体生存竞争极为激烈,大多数互联网企业寿命仅为3~4年。中国互联网创业企业通常技术实力相对较弱、所处领域创新门槛相对较低,导致极易形成业务规模竞争态势。以BAT为代表的互联网巨头依托庞大的用户群体和线上流量入口,凭借雄厚的资本和技术优势,通过自有产品研发或并购创业企业,深入布局垂直细分领域,容易形成完备的自有产业生态,而大量初创企业无力应对巨头企业的资源大战。特别是在汽车、医疗、金融等属于行业热点且对资源门槛要求较高领域,一旦不被资本市场看好,便难以为继,导致创业浪潮迅速回落,大批企业淘汰出局。也正因此,中国互联网市场淘汰率极高,由“千团大战”至三足鼎立一般不过五年时间。从2016年互联网倒闭企业存活时长分布看,成立3年倒闭的企业数量最多,占总数近二分之一;其次是成立4年倒闭的企业,约占总数的17.3%;成立3~4年内倒闭的企业数量之和约占总数的三分之二。此外,成立1年即倒闭的企业数量,超过了成立2年倒闭的企业数量。

各领域生存竞争激烈程度存在显著差异。通过对2016年倒闭的209家互联网企业进行分析可以看出,互联网金融、餐饮外卖、旅游、零售、教育等行业热点领域倒闭企业数量最多,约占总数的62%。互联网金融领域早期有大量P2P初创企业野蛮生长、无序竞争,随着政府不断加强监管,行业整体进入淘汰期;餐饮外卖、旅游、零售等领域经过前期的竞争淘汰,市场基本被互联网巨头或独角兽企业掌控,中小企业快速出局。而在线教育领域,内容及服务同质化较为严重,加之新东方、腾讯等巨头涉足,因此出现大量企业倒闭现象。医疗、汽车后市场、出行等领域倒闭企业数量相近,约占总数的21%,这些领域对资金、技术等要素的要求较高。其中,医疗领域内的大量企业集中于健康管理细分市场,难以形成技术代差优势;汽车后市场资源主要被传统车企掌控,市场准入门槛较高且资金需求量较大;交通出行领域经过前两年的烧钱大战,目前市场已被巨头企业瓜分;而婚庆、装修领域消费频次较低,线上线下资源整合难度较大,创业热度已显著下降,经过早期的竞争淘汰已进入相对平稳期,近期企业倒闭数量相对较少。

中国企业营收增幅大研发投入占比较低

国内外领先互联网企业业务量及营收增长迅猛。从全球主导企业看,2017年第三季度营收增长均超过20%,2017年第三季度,谷歌母公司Alphabet总营收达278亿美元,比上年同期增长24%;亚马逊净营收437亿美元,较上年同期增长34%;Facebook第三季度营收达103.28亿美元,比上年同期增长高达47%。从中国领先企业看,营收增幅全面超越美国同行,阿里巴巴2017年第二季度营收达551亿元,同比增长61%,“双11”以1682亿元的交易额再创历史新纪录。百度2017年第三季度营收达235亿元,比上年同期增长达29%,其中移动营收占比73%,较上年同期增长9个百分点。腾讯2017年第二季度营收达566亿元,同比增长59%;而在《王者荣耀》等多款明星产品牵引下,手游营收更达约148亿元,同比增长高达54%。

从研发投入占营收比例来看,中美互联网企业存在较大差距,Facebook、谷歌、亚马逊、Salesforce、eBay的研发投入占比均超过11%,Facebook研发投入占比甚至达到27%,中国互联网企业仅百度研发投入占比达到15%,阿里巴巴达到14%,其他互联网企业研发投入占比均不足10%,与美国仍存差距,技术创新重视程度有待进一步提升。而即使在相同占比下,在中美仍继续扩大的总体营收规模差距面前,中美互联网产业总体技术实力差距仍有被进一步拉大的风险。

中美互联网企业市值与要素关联度迥异

互联网企业的股市市值表现与传统行业差异巨大。以酒店行业巨头温德姆酒店集团和Airbnb的市值对比为例,温德姆成立于1974年,在全球拥有超过8100家酒店,2016年营收达56亿美元,市值达100亿美元左右;而Airbnb成立于2008年,没有一家酒店,2016年营收在10亿美元左右,虽未上市,但估值已超过310亿美元。在资本市场上,近半数亏损的互联网上市企业股价居高不下,投资者更看重企业未来的发展潜力。以京东为例,自2014年上市直到2016年都处于亏损状态,但市值却持续上升。实际上,从不断扩大的业务规模角度看,京东的营业成本在下降、毛利率在上升,因此投资者相信即使当下亏损,只要现金流能够自给自足,维持企业正常运转,京东迟早能够实现盈利。同样,美国互联网巨头企业Facebook在2012~2014年都没有盈利,但市值却一直上升。亚马逊十年间不赚钱,股价同样居高不下。

营收对互联网企业市值的影响较弱,中国互联网企业的营收与市值变化之间的差异性更大。在传统行业中营收、净利润等财务指标往往是影响企业市值的重要因素。而从中美上市互联网企业总营收和总市值的变化趋势来看,两者虽然均逐年增长,但市值的增速却远远高于营收的增速,两者的差距亦随之扩大,投资者未将互联网企业营收作为主要的判断依据。而与美国相比,中国互联网企业的营收与市值之间差距更大,资本市场对中国互联网企业的预期价值更为乐观。

美国互联网企业技术实力与市值变化关联紧密,中国互联网企业整体业务实力与市值变化关联紧密。资本市场看重美国企业技术实力的变化,美国互联网巨头研发投入的增长与企业市值的提升关联紧密;中国互联网巨头企业的研发投入显著低于美国,且对市值的带动作用显著较弱。

资本市场更加看重中国互联网企业的业务实力。与美国成熟市场相比,中国互联网行业节奏变化更加迅速,对热点业务的竞逐也更为激烈,整体业务实力的升降对中国互联网企业的市值影响更为巨大。以电商为例,2016年阿里与京东的市值与其年交易额关联紧密,庞大的用户基数及其带来的交易额是中国互联网企业高市值的保障。

声明:本文来自新华网,版权归作者所有。文章内容仅代表作者独立观点,不代表士冗科技立场,转载目的在于传递更多信息。如有侵权,请联系 service@expshell.com。

联系我们

联系我们 在线留言

在线留言 京公网安备11011202100645号

京公网安备11011202100645号