文 | 米格

“你会发现,借贷宝做一件事的初心是好的,结局却走向了另一个极端。”借贷宝的在职或离职员工,都曾对一本财经如此总结。

比如熟人借贷,最终给“地下借条”提供了便利,酿成裸贷事件。

比如人人催,“迅速吸引了大量业余催收,导致催收乱象丛生”。

而现在,借贷宝开始卖起了现金贷系统,“几千甚至上万的用户数据”被随意贩卖,并衍生出了“租系统”模式,降低了现金贷的行业门槛。

在金融科技行业,有人甚至将借贷宝称之为“搅屎棍”,“就像一个门外汉在做金融,结果行业的水都被搅浑了”。

初心甚好,结局烂糟,借贷宝如何走进一个个宿命轮回?

01 现金贷

2017年年末,借贷宝开始卖系统。

借贷宝内部员工任涛回忆称,这对于借贷宝来说,是一个关键的节点。

此时的借贷宝,已经进入低谷。

“APP的日活降到了10万。”任涛称,“因为监管对我们特别关注,也不敢做现金贷。”

前路不通,后路被堵死,借贷宝只能另辟蹊径。

“借贷宝相当于一艘航母,航母跑得不好,就拆零件卖。”任涛称,不能做现金贷,也可以卖系统,于是借条系统“银狐”诞生。

而操刀者,正是借贷宝董事长王璐的战略助理赵海波。

早在2017年6月,赵海波就成立了厦门九钛金融网络科技有限公司,并成为该公司的唯一股东和董事总经理。

当年12月,他离职出来单干。

“但实际上他没有股份,也没有实权,还是借贷宝在操控。”一位知情人士透露。

“银狐的系统不好用,因为数据都是来源于借贷宝。”在地下从事借条生意的青城称,当时,他身边的伙伴使用银狐的并不多。

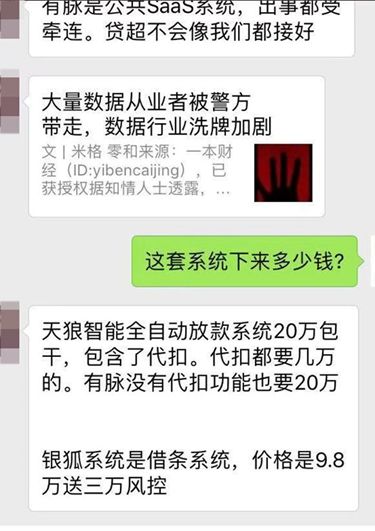

他表示,去年4月份,银狐系统的价格并不高,“3万到4万一年,很便宜。”

但在半年多之后,其价格却涨了一倍多,“现在是9.8万元”。

紧接着,银狐突然拆分,其原班人马又做了一个“天狼”系统。

“我们是突然听到了风声,说监管要查现金贷的系统。”借贷宝系统销售李学伟称,他们因此紧急推出天狼系统。

银狐和天狼的区别是,前者用的是SaaS服务,后者是一个独立系统。

“用SaaS的话,监管一来,整个系统都会瘫痪。”李学伟称,他们紧急推出天狼,就是为了应对监管。

去年11月,现金贷第一大系统商有脉金控突然失联。坊间传出其相关人员被警方调查的消息。

似有通天能力的天狼,就在这个时候开始疯狂收割有脉金控的用户。

“确实有不少有脉金控的用户,因为紧急寻找系统,不得不选择了天狼。”青城称。

但他的很多同行都抱怨,天狼也并不好用,“数据不好”。

借贷宝普信事业部的一位员工称:“银狐和天狼都是我们部门负责,销售人员在50人左右。”

这50来人的销售团队,扑进了各大论坛和微信群,铺天盖地地发广告。

“现在是地下现金贷的黄金时代。我们没有抓住现金贷的机遇,现在要抓住地下现金贷的红利。”一位借贷宝的员工这样总结。

他表示,不论是银狐也好,天狼也罢,客户在使用的过程中,“利率都可以随便设置,1000%的年化都没有问题”。

这些系统,逐渐成为地下现金贷的推手和帮凶。

02 贩卖数据

天狼的突然迭代,让很多原来使用银狐系统的用户猝不及防。

他们要求将系统替换成天狼的,原本买的银狐系统,就面临被闲置的命运。

“我们就帮助客户销售二手的银狐系统。”李学伟称。

他现在手头上有一个客户,花9.8万租了一年的银狐系统,还剩下11个月的使用期。

而这个用户要求升级为天狼系统,李学伟就把还有11个月的银狐系统打折买回来,再出售。

“除了系统之外,留存在系统中的所有数据一并打包出售,全部只要4万元。”李学伟称。

这个二手系统中,还留存着上个客户剩下的1000多条数据。

数据的维度,包括用户名、电话号码、身份证等敏感信息。

二手银狐系统内留存的用户数据

“这些数据你可以随便用。”李学伟称,他们销售所有二手系统时,都会将数据打包一起出售,“每个系统都带几千到一万多条数据”。

使用这些数据,是否有风险?

对此,李学伟称:“这是借贷宝允许的,没啥风险。”

但中国的《网络安全法》规定,非法获取、出售或者提供个人的行踪轨迹、通信、征信和财产信息50条以上,即可入罪。

除了二手贩卖之外,围绕这些突然闲置的银狐系统,还出现了一种全新的的玩法:租系统。

一些客户在自己的系统中,开设了多个子账号,然后将子账号直接以一个月1500元到3000元不等的价格出租。

市面上银狐系统出租的报价

“租了这些系统,只要有几万的本金,就可以玩现金贷或者借条。”青城称,这彻底降低了地下现金贷的入行门槛。

他也租用了一个银狐子系统,里面的用户数据是完全打通的。

“里面有1万多条用户进件的数据,能看到很细的数据维度。”青城称,用户的数据被所有的子账户随意使用,美其名曰“数据共享”。

2018年下半年,地下现金贷崛起。

这其中有很多大平台玩家,它们用马甲在地下放贷,但尚有底线。

“我们这些几万就进场的小玩家,唯一的目的就是赚钱。”青城称,他们的利率普遍都高达1600%以上,催收就是“不计后果地把钱要回来”。

青城有好几个借贷用户“死了”。

“他们给我发信息说,被逼得活不下去,要去死,接着就消失了,不再回信息,朋友圈也不再更新。”青城说,他不知道真伪,但这些用户从此“人间蒸发”。

“借贷宝这种操作方式,就是将行业引入黑洞,让地下现金贷更快地崩溃,最终要么引发监管注意,要么让这些用户的债务危机爆发。”多位业内人士都将其称为“搅屎棍”。

03 高峰直下

“你会发现,借贷宝做一件事的初心是好的,结果结局却走向了另一个极端。”借贷宝多位在职或离职员工总结道。

2015年,九鼎集团成立了借贷宝,想将一个冷门的熟人借贷模式做起来。

“而操盘者,就是九鼎集团实际控制人吴刚的助理王璐。”借贷宝离职员工李旭说,这已基本成为行业公开的秘密。

借贷宝刚一出生,就采纳了互金行业一个罕见的推广方式:地推。

“借贷宝开了先河,用烧钱的方式获取金融客户。”李旭称,“当时花了20亿。”

除此之外,地推还将“传销精髓”用到了极致。

“比如新注册一个用户,大代理55元,二级代理50元,小地推40元,层层分成。”李旭表示。

他还记得一个案例:一位老师动员所有的学生成为他的下线,一个月赚了几万元。

借贷宝的地推一度在街边挂起横幅,注册就送奶、油、充电宝、加多宝。这一度成为街边一景。

一些主播,也将自己的邀请码挂在直播间。

“真的富了一波推广能力强和有资源的人,很多人赚了几十万。”李旭表示。

而这轮疯狂的地推,确实给借贷宝带来过短暂的辉煌。

“高峰的时候,借贷宝日成交额已达到10亿元,2016年全年交易额达到了1000亿元。”李旭透露,“借贷宝团队最多达到了3000多人,其中很多都是地推人员。”

但他认为,借贷宝的交易额水分很大:“譬如说,两个人你借给我1万,我借给你1万,就2万交易额了,很容易刷。”

李旭称,借贷宝的日活高峰,“一度达到200万”。

但烧钱获客的模式,却让金融行业苦不堪言。

“很多P2P理财公司都用这种方式去做地推,不然很难拉到客户,烧钱成灾。”某金融科技公司CEO冰河称。

“结果,这种熟人借贷的模式并没有走通,反而沦为了地下借条玩家的工具。”青城称。

地下借条,就是地下高利贷的一种。

它们原本滋生在中国最黑暗的角落,经常是借5000,却要还数万的“超利贷”。

在没有借贷宝之前,地下借条都是让借贷人写一张借条,按上指纹。

“借贷宝的出现,简直就是惊喜。打了借条,不但有法律效应,借贷宝还帮我们催收。”青城称,这让地下借条行业欢欣鼓舞,借条市场一度大爆发。

此时,借贷宝的日活持续萎缩,熟人借贷的模式在烧完钱后,也日渐冷却。

“内部觉得,做借条也是一个不错的方向,就主要做借条了。”李旭称。

借条的利润确实不低:每个用户都需要缴纳0.3%的交易管理费。但这个收入不是重点,最主要的利润来源,是逾期费用。

现在用户逾期时,需要按24%的年化收息至还款日,并一次性收取本金5%的逾期费用。

“但在过去,逾期管理费会根据逾期时长的增加而叠加,最高可至本金的30%。”一位借贷宝离职员工称。

而这些费用,都是由借贷宝,而不是借款人收取。

因为借贷宝对借条的默许和纵容,更大的危机开始爆发。

2016年6月,金融科技行业的最大丑闻——“裸贷”事件爆发。

最早只有零星的几篇相关新闻,直到11月份,10G的裸贷数据在网上流传,舆论被迅速点燃。

当时,为了借款,一群女大学生,需要将10张手持身份证的全身裸照、3张手持身份证的私处照片、不少于3分钟的洗澡视频和不少于3分钟的其他视频等材料,发送到指定邮箱。

借款人审核完毕后,会通过借贷宝打借条放款。

如果还不上钱,借款人会公布她们的裸照,甚至要求“肉偿”。

事后,借贷宝一直对外澄清,这些裸体素材,并未存在借贷宝中,而是通过微信、QQ和邮件传送。

“她们只是通过借贷宝打了个借条而已。”李旭也认为,不是枪杀人,而是人杀人,工具无罪。

“但借贷宝有原罪,它原本想做熟人借贷,却沦为地下借条的工具,并且纵容了这个趋势。”冰河称。

多位借贷宝的内部员工也承认了这点:“借贷宝使得裸贷更泛滥了,就像是武器使得杀人更容易一样。”

借贷宝开局不错,结果烂尾的案例,远远不止这个熟人借贷的产品。

在2015年下半年,借贷宝还做了一款产品,叫“人人催”。

其核心概念,就是人人都可成为催收员。

“借贷宝把借钱逾期的客户信息放到网上,任何人都可以催,催回来,借贷宝会算提成。”任涛回忆称。

“催收行业名声坏成这样,就有借贷宝的一份‘功劳’。”多位催收领域从业者认为。

这个模式,大大降低了催收员的入行门槛。

只为回款为目的,导致催收变得毫无底线。“人人催成为黑社会的聚集地,出现过很多打人和辱骂的负面新闻。”多位催收员表示。

“人人催的规模很大,有30多万催客注册,金融和公安部门都觉得是个隐患。”任涛称,在2018年5月,人人催改了名,缩减了规模。

“然后借贷宝把催收公司拎出来,新成立了一家催收公司,叫促信科技。”任涛透露。

“裸贷事件之后,我们被监管紧盯,不让搞大动作。”李旭称,这让借贷宝在2017年,完美错过了现金贷的风口,“不敢做”。

于是,借贷宝走上了卖系统的“赋能”之路。

初心是好的,结果再次走向了一个极端:贩卖数据、租现金贷系统的行为,正在将行业拖向一个新的深渊。

“金融行业就怕猪队友——毫无底线和节制,引发舆论关注,结果监管介入,整个行业都被拖下水。这样的案例,不是没有发生过。”冰河称。

直到现在,多位借贷宝的员工都想不通一个问题:“借贷宝开局真的很不错,为什么发展成了现在这样?”

这是宿命般的轮回,最终结局都与初衷背道而驰。

冰河一针见血地指出:“借贷宝恐怕不懂金融。”

他认为,烧钱获客、熟人借贷、人人都是催收员、人人可放现金贷的这些想法,都是用互联网的思维去改造金融产品。

但是,金融不可亵玩。

在利益面前,人性的丑恶被无限放大,风险被传导蔓延,所以,在金融领域,“纯互联网的方式根本走不通”。

在金融行业,必须如履薄冰,对风险永葆敬畏之心。

*文中人物均为化名

声明:本文来自一本财经,版权归作者所有。文章内容仅代表作者独立观点,不代表士冗科技立场,转载目的在于传递更多信息。如有侵权,请联系 service@expshell.com。

联系我们

联系我们 在线留言

在线留言 京公网安备11011202100645号

京公网安备11011202100645号